券业经纪模式巨变 年内裁撤营业部超去年3倍、新设却不足6成

券业经纪模式巨变!年内裁撤营业部超去年全年3倍,新设却不足6成!两年后逼近盈亏平衡点,如何破局?

2019年只剩下不足50天的时光。这一年,证券行业的日子比去年好过了很多,资本市场改革也提供了业务增量机会,但是开源节流的趋势却比之前更为明显。

13日晚间,中信证券公告显示,公司董事会同意撤销上海、杭州、嘉兴的5家证券营业部,而类似的行业信息今年来屡见不鲜。据券商中国记者不完全统计,今年初至11月15日,证券业被核准裁撤的分支机构达139个,超去年全年3倍,如果考虑监管正在审批及券商决策要裁撤的因素,年内行业裁撤分支机构数量将超150个;与此同时,共有32家券商被核准新设249个分支机构,没达到去年新设数量的6成。

这其中,有券商因并购事项,对原有分支机构进行重新整合;也有券商战略性调整的考虑;也有券商在对原有不合理的网点布局进行调整。而最根本的原因,则是盈利因素在左右决策。

经纪业务进入存量竞争时代,节流容易,开源不易。中信证券日前发布的证券行业报告预判,如果没有交易量放大的市场环境,不做成本结构的调整,两年后经纪业务将逼近盈亏平衡点。

综合看来,作为人力密集型业务的券商经纪业务,不论是继续“跑马圈地”或者裁撤分支机构本身,似乎都不是治本之策,真正实现商业模式的重新定位,或许是转型成功的关键。

今年来行业已核准裁撤139个分支机构

11月13日,中信证券第六届董事会第四十六次会议决议,同意撤销上海娄山关路证券营业部、上海中信广场证券营业部、杭州丽景路证券营业部、杭州莫干山路证券营业部、嘉兴纺工路证券营业部等5家证券营业部。

如果说券商前两年在大跃进式的“跑马圈地”,去年新设分支机构的节奏明显放缓,而今年来,大家明显感觉到,券商裁撤分支机构的信息多了,而数据则印证了这个判断。

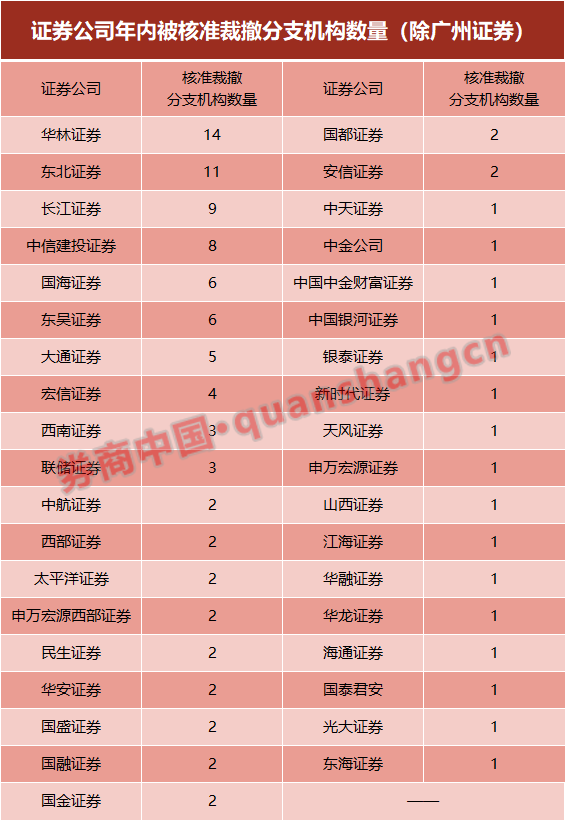

记者据各地证监局官网梳理,今年初至11月15日,有38家券商被核准裁撤139个分支机构,其中因与中信证券整合的原因,广州证券裁撤了32个分支机构,而即便剔除广州证券数据,仍有37家券商今年要裁撤107个分支机构。

这个数字是什么概念?据券商中国记者此前不完全统计,2018年全年证券业相对萧条的情况下,共有21家券商裁撤32个分支机构。今年来券商裁撤分支机构的数量,较去年全年超出3倍。此外,还有7家券商的裁撤分支机构事项尚待审批,也有中信的裁撤事项即将启动,考虑进上述因素,保守计算,今年证券业被核准裁撤的分支机构将超150个。

具体而言,华林证券和东北证券裁撤的分支机构数量都超过10个,其中华林证券今年来共核准裁撤14个分支机构,主要分布在中西部地区,在湖北、湖南、四川、重庆都裁撤了2到3个营业部,也在江苏省的欠发达城市裁撤了3个营业部。

东北证券主要在自己的注册地缩减分支机构数量,今年来被核准撤销的11个分支机构,全部在吉林省,其中裁撤了包括四平分公司在内的7家分公司,以及4个营业部。值得一提的是,记者年报梳理,至去年末,东北证券在吉林大本营有8家分公司,都设于2013年,而今要裁撤七家,唯有延边分公司暂时保留。

长江证券与东北证券类似,今年来撤销了9个位于湖北省的分公司,均在三四线不发达城市。在去年年报里,长江证券披露,至报告期末,公司在湖北省有11家分公司,将近一年过去了,长江证券在湖北省内只剩下武汉分公司和湖北自贸区分公司两家,实际行动来认证“重要分公司”。

此外,中信建投证券、国海证券、东吴证券、大通证券都裁撤了超过5个以上(含5)分支机构。除了在东北、中西部区域收缩战线外,多个券商都在自己大本营精简分支机构,比如,中信建投裁撤的8个分支机构中,有4个是北京地区的营业部;国海证券裁撤的6个分支机构中,5个都是广西壮族自治区的营业部。

多位证券行业人士都表示,券商裁撤分支机构,最重要的判断因素就是能否盈利。

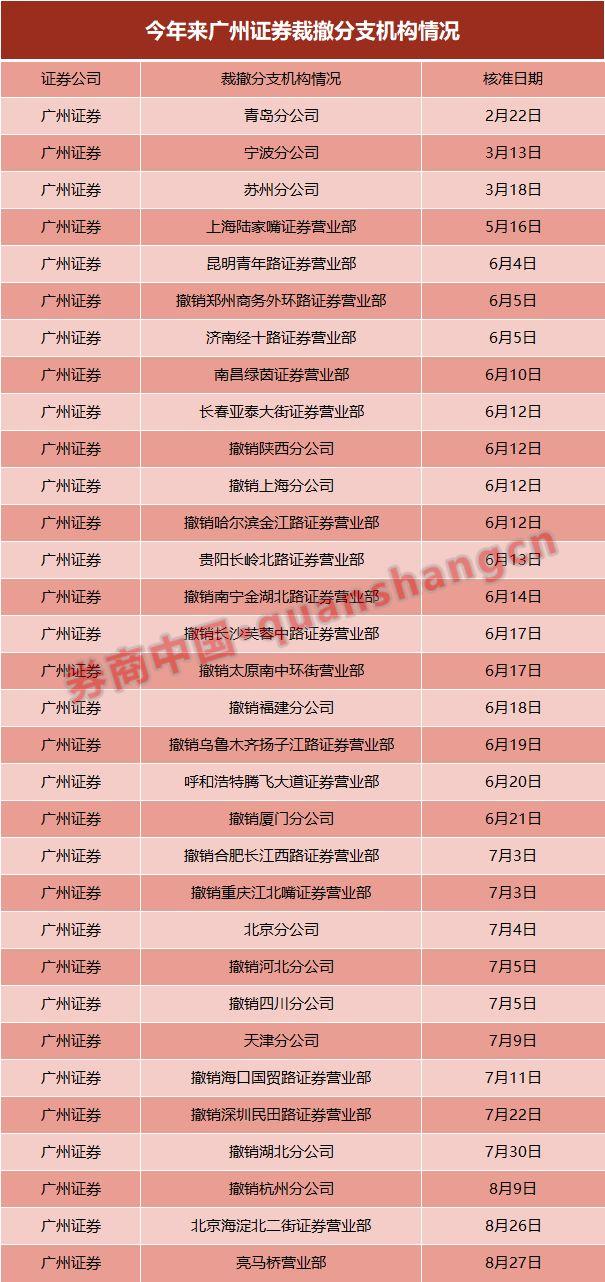

广州证券裁撤32个分支机构

今年来,裁撤分支机构最凶猛的券商当属广州证券,从2月份开始,就陆续有分支机构被核准裁撤的消息传出,至6、7月份最为密集,这两个月内有超过20个分支机构被核准裁撤,至8月份开始减少,9月份至今未有新的核准裁撤事项。据记者梳理,年初至今广州证券共有32个分支机构核准裁撤,包括13个分公司和19个营业部。

广州证券2018 年年报显示,报告期末公司境内共有35家分公司,截至今年11月,已有包括青岛、宁波、苏州、上海、陕西、福建、厦门、北京等13家分公司陆续取得当地证监局核准撤销的批复,超过原先数量的三分之一。

这13家分公司主要分布在中东部地区,省级及直辖市的分公司为重点裁撤目标,比如陕西分公司、上海分公司、福建分公司、北京分公司。剩余的22家分公司主要位于东北部地区和华中、华南地区,其中华南地区分公司剩余5家,分别为深圳分公司、海南分公司、广西分公司、广州分公司、佛山分公司,在所有地区中占比最高。

此外,广州证券2018 年年报中披露的公司证券营业部共有135家,分布在全国32个省市。但截至目前,已有一半的省市有营业部被核准裁撤,虽然数量占比不多,但辐射范围较广。总体来看,涉及到营业部裁撤的省市主要位于中北部和西南部地区,且分布地点以二三级城市为主。

据今年初中信证券披露的预案,经纪业务方面,广州证券将保留广东省(深圳除外)、广西壮族自治区、海南省、云南省和贵州省内的经纪业务。记者梳理,裁撤分支机构也有一些重点发展地区的营业网点,比如海南省海口国贸路证券营业部、广西壮族自治区南宁金湖北路证券营业部。

据了解,中信证券对广州证券营业网点整合的主要原则是填补区域营业部网点空白、加强重点区域市场开发、提升营业网点盈利水平。从裁撤与保留的分支机构情况来看,保留营业部最多的地区基本锁定在资源较为充足和运营条件较好的地区,而分公司裁撤之后的布局方向是逐渐向华南地区侧重的。

新设数量接近去年全年六成

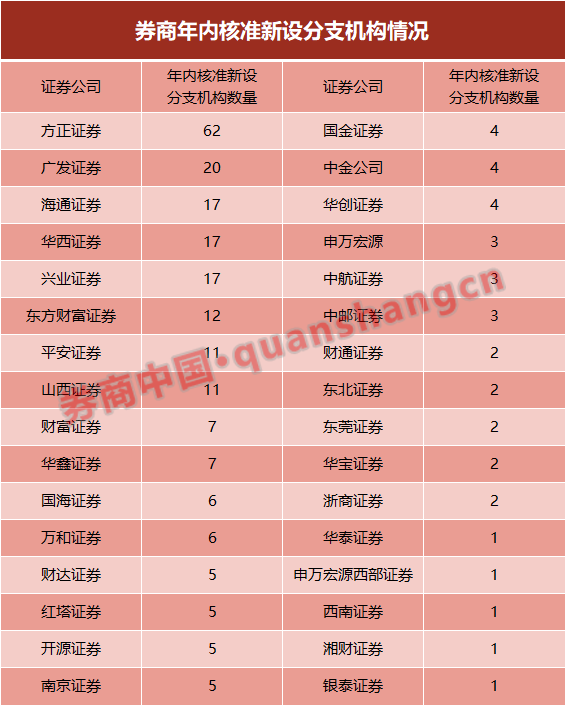

2015年开始,券商纷纷以跑马圈地的方式扩充网点,多个券商分支机构数量猛增。不过去年开始,券商新设分支机构的热情明显减缓,而今金融科技愈加受重视,券商经纪业务整体往线上转移的趋势下,券商新设分支机构的数量也锐减。

据记者不完全统计,今年初至11月中旬,共有32家券商被核准新设249个分支机构,每月平均新设23.7个分支机构,相比于2018年月均新设36.75个、全年新设441个分支机构的新设增速明显放缓。

但还是有一些券商逆势布局,甚至一口气新增数十家分支机构。表现最为突出的是方正证券,今年7月份一口气被核准新设30个分支机构,包括8家分公司以及22个营业部,受到行业的关注;四个月后,11月8日,方正证券又一口气被核准新设32个分支机构,全部为营业部,则让业内感到“吃惊”了。年内新增62个分支机构,即便在券商大肆“跑马圈地”的2016年和2017年,也是一个排名前列的成绩。

记者梳理发现,近三年内,方正证券几乎没有新设分支机构,所以新增分支机构数量平均到每年来看,方正证券此番举动也正常。对于一次设立60多个分支机构的成本问题,有业内人士分析到,现在券商新设机构大多为C型营业部,主要是浮动人力成本,成本可控,基本一年就可以收支平衡。

除了方正证券外,广发证券、海通证券、华西证券、兴业证券、东方财富证券、平安证券、山西证券年内核准新设分支机构数量都超过10个。其中广发证券核准新设20个,哈同、华西、兴业分别核准新设17个分支机构。

有券商经纪业务负责人分析道,现在逆市新设分支机构的原因大概率是为了“补弱”。由于这几年经济发展态势发生了很大的变化,原来布局合理的地方现在不合理了,以前布局比较少的地方反而蓬勃发展起来,大券商新设分支机构更多是为了“补弱”。

找准财富管理转型路径是关键

其实,在券商经纪业务向财富管理转型的过程中,线下网点是备受争议的存在。10月初,在美国券商推行零佣金的时候,就有资深券业人士就表示,对于国内大部分老牌券商而言,最先考虑的恐怕是网点政策,依靠产品销售或者财富管理转型,绝大部分物理网点都将陷于亏损。

据上交所公布数据,至2019年10月,银河证券以495个营业部数量,排名行业第一;安信证券、国泰君安的营业部数量都超350个,今年来分支机构扩张的方正证券排名第四,营业部数量323个,中泰证券、中信建投、海通证券、长江证券、广发证券、华泰证券均超260个分支机构,排名前十。

营业部数量排名靠前的券商会如何转型,大家都很关注,而他们的战略也在分化。比如方正证券还在扩张,银河证券的物理网点数量保有量连年行业第一,但却没有明显的裁撤举动。

记者了解到,经纪业务见长的银河证券在摸索财富管理转型时,对线下网点的改革非常看重,在人员调整和发展策略方面都在转变。银河证券财富管理部总经理梁纯良曾对媒体表示,以前银河证券分支机构人员数量比较多,整体年龄偏大,销售人员占比过高,近年来银河证券在对分支机构进行两项转型,一是实现人员年轻化、专业化,去年起,多个具备较高能力水平的80后开始担任分公司总经理,也已有90后担任营业部总经理;第二个转型就是压缩销售端 ,改变人海战术策略,从数量规模向专业技能型转变,目前已实现了减员增效。

开源节流对券商的重要性,有太多佐证。据中信证券日前发布的证券行业报告,随着开户渗透率提升,适龄人口拥有股票账户比例趋于饱和;互联网虽然帮助券商迅速扩大了客户覆盖面,但投资者真实交易意愿不强。过去五年行业营业部增长98%,从业人员增长74%,白热化的竞争体现在持续走低的佣金率上,如果没有交易量放大的市场环境,不做成本结构的调整,两年后经纪业务将逼近盈亏平衡点。

中信证券研报表示,按照2018年上市券商经纪业务利润率情况,全行业经纪业务成本450.9亿元,如果市场日均股基交易额为2018年的4135亿元的水平,佣金率保本线为万分之2.24,如果按照2019年前三季日均5800亿元交易额,经纪业务保本点佣金率为万分之1.60。2019年8月,行业股基经纪佣金率已经降至万分之2.90,同比下降0.55个基点,按此佣金率降幅,不考虑交易额增长和金融科技成本替代,两年左右时间经纪业务利润率趋于零。

综合看来,作为人力密集型业务的券商经纪业务,如今不论是继续“跑马圈地”或者裁撤分支机构,似乎都不是治本之策。在行业内竞争白热化、外资持股比例放开、业务范围全面放开等等冲击下,国内券商须尽快实现商业模式重新定位,找准财富管理转型路径,满足投资者的理财和财富传承需求。这样,等到外资“狼”来之时,大家在同一起跑线,才有较量的资本。

- 标签:

- 编辑:李娜

- 相关文章